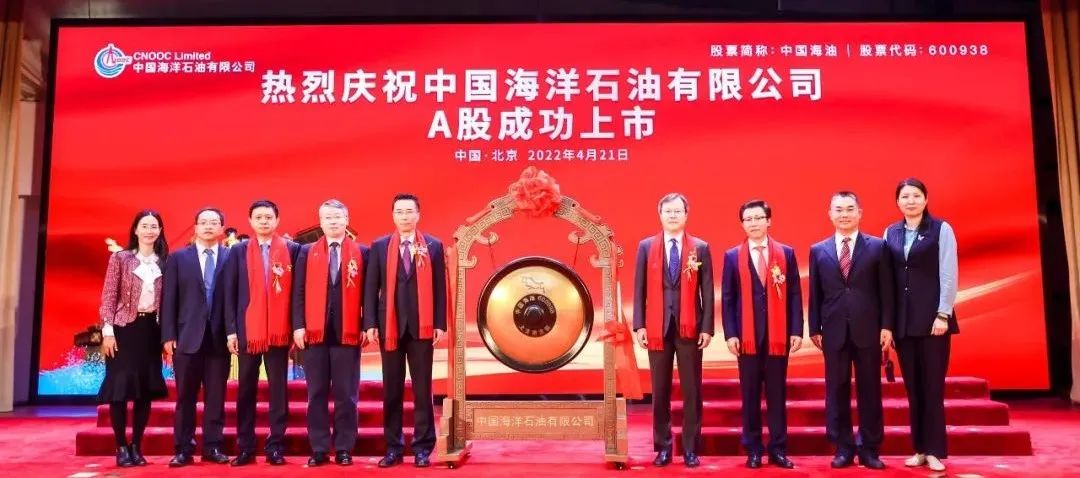

2022年4月21日,中国海洋石油有限公司(以下简称中国海油,600938.SH / 00883.HK)在上海证券交易所主板成功上市。中信证券担任本项目的独家保荐机构和牵头主承销商。中信证券党委书记、董事长张佑君,执行委员会委员、全球投资银行管理委员会主任马尧出席上市仪式。

中国海油本次发行价格为10.80元/股,发行股份26亿股,募集资金总额280.80亿元。本次发行设置超额配售选择权(“绿鞋”),若绿鞋全额行使,发行规模将扩大至约29.9亿股,对应募集资金总额322.92亿元。本次发行成功引入了诚通混改基金、国新投资、中石油集团、中石化集团、中航油集团、国家能源集团、中国人寿、工银投资、皖能集团等12家战略投资者,战略配售12.40亿股,合计战略配售金额133.90亿元,约占绿鞋全额行使后募集资金总额的41.47%。

- 近十年A股能源行业最大规模IPO,树立能源行业绿色发展新典范

作为中国最大的海上原油及天然气生产商、全球最大的独立油气勘探及生产集团之一,中国海油近年来储量产量不断攀升,收入利润屡创新高,桶油成本全球领先,股息回报丰厚稳定。中国海油坚持科技自主创新,推进绿色低碳发展,致力于建成国际一流能源公司。

中国海油本次发行上市是近十年中国能源行业规模最大的A股IPO,是适用扩大红筹企业上市试点范围的第一单红筹回归A股主板IPO,是我国能源行业转型发展、国有企业和资本市场改革创新的典范。

- 海上油气第一股,打造能源板块压舱石

本次A股发行有利于中国海油深入贯彻落实“海洋强国”战略,发挥保障国家能源安全主力军作用;推动中国海油估值回归合理,实现国有资本保值增值;支持境内资本市场健康发展,使境内广大投资者分享中国海油增长红利和现金回报。

中国海油A股上市后,将成为国内资本市场稀缺的纯上游海上油气标的,成为海上油气第一股、能源板块的压舱石。

- 中信证券全程为中国海油保驾护航,积极践行国家战略,服务实体经济

中国海油集团是中信证券长期服务的战略客户,中信证券作为中国海油本次红筹回A的独家保荐机构和牵头主承销商,充分发挥投行专业能力、研究定价能力、发行销售能力和沟通协调能力,为项目顺利完成保驾护航。

在项目执行阶段,中信证券精准进行政策解读,统筹境内外中介机构,高效保质完成审核工作;在发行阶段,充分发掘中国海油的投资价值,协助制定股价维稳举措,开展境内外全面路演,协助引入多家顶级战略投资者,成功完成定价和募资。

本次项目的圆满完成积极响应了国家支持优质红筹企业回归境内资本市场的战略部署,展现了中信证券服务重要客户和执行大型项目的强大能力,体现了中信证券积极践行国家战略、服务实体经济的使命与担当。

关于中国海油(股票代码:600938.SH / 00883.HK)

中国海油于1999年8月20日在香港设立,为中国海洋石油集团有限公司控股的红筹公司,于2001年2月28日在中国香港联交所上市。中国海油主要从事原油和天然气的勘探、开发、生产及销售业务,是中国最大的海上原油及天然气生产商,也是全球最大的独立油气勘探及生产集团之一。

在国内,中国海油在渤海、南海西部、南海东部和东海等区域进行油气勘探、开发和生产活动。在海外,中国海油在多个世界级油气项目持有权益,目前资产遍及印度尼西亚、澳大利亚、尼日利亚等世界二十多个国家和地区。在新能源领域,中国海油积极探索海上风电等新能源业务。2021年,中国海油净证实油气储量57亿桶油当量,储量替代率达162%,储量寿命连续5年维持在10年以上;油气净产量5.73亿桶油当量,产量增速行业领先。

中国海油秉持创新驱动战略,加大关键核心技术攻关;积极推进绿色低碳转型,加快布局绿色产业链。中国海油历来重视股东回报,港股上市累计派息位居港股能源类上市公司第一名。